Tempo de leitura - 6 min

As operações de hedge cambial, também chamadas de transações compensatórias, visam proteger os operadores financeiros contra os prejuízos causados pela oscilação de preços, especialmente em cenários de variação cambial. Esse mecanismo torna-se essencial para quem realiza operações com ativos sujeitos a mudanças constantes de valor, como, por exemplo, a dinâmica de preços entre as moedas.

Por exemplo, quando uma empresa capta recursos em moeda estrangeira por meio da Lei 4.131, é crucial associar essa operação a um instrumento de derivativos. Sem essa proteção, a empresa fica exposta às variações cambiais da dívida ao longo do tempo. Além disso, em um cenário onde o câmbio se torna estressado — algo que não é incomum no Brasil — essa exposição pode colocar o fluxo de caixa em risco, comprometendo, assim, a saúde financeira do negócio.

Portanto, usar o mercado financeiro para proteger ativos contra oscilações assimétricas nos fluxos de pagamento não é apenas uma estratégia inteligente, é uma necessidade. Para ilustrar como isso funciona na prática, vamos considerar a operação de NDF (Non-Deliverable Forward).

O NDF é um contrato a termo de moeda estrangeira, que não envolve a entrega física do ativo. Esse tipo de operação é amplamente utilizado no mercado de balcão, onde as negociações acontecem diretamente entre os participantes, sem a intermediação de uma bolsa de valores. Além disso, o NDF oferece às empresas uma maneira eficiente de mitigar os riscos cambiais, garantindo maior previsibilidade e segurança financeira.

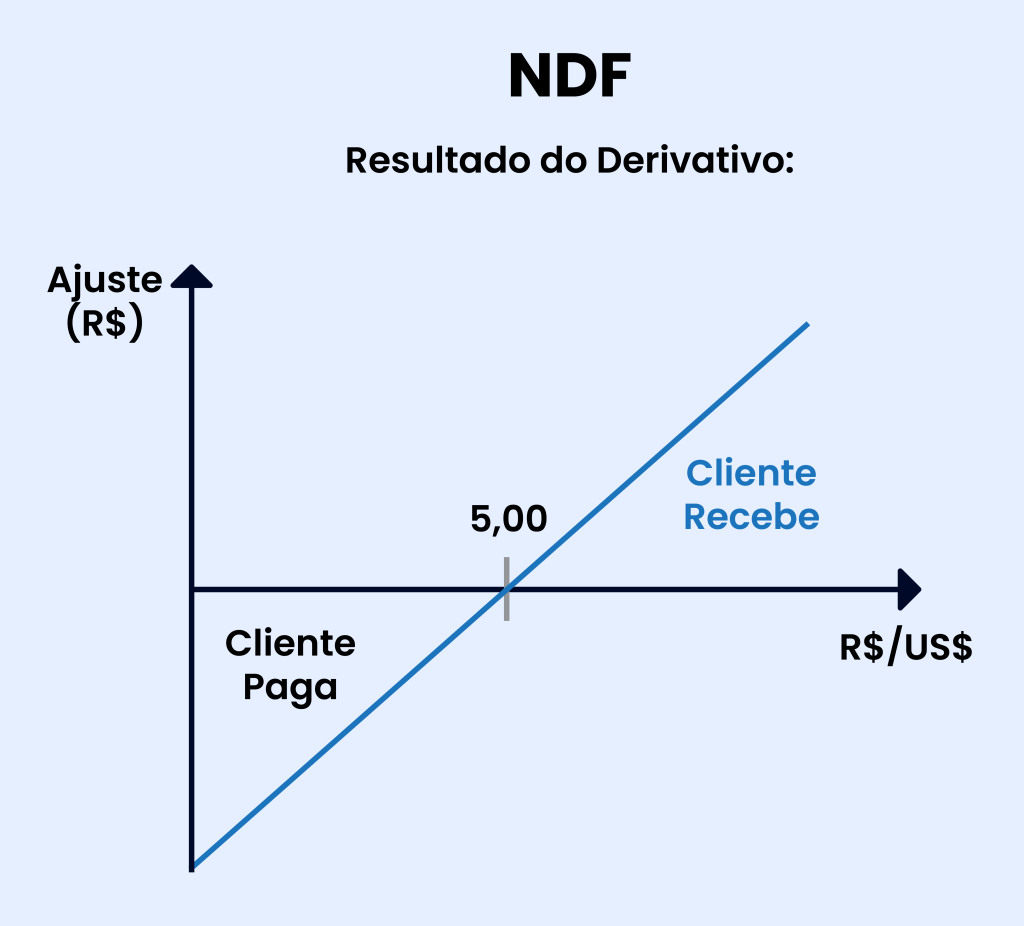

No gráfico acima, apresentamos uma operação com um contrato de NDF (Non-Deliverable Forward). Basicamente, o objetivo principal dessa operação é garantir proteção total contra as variações cambiais. Para ilustrar, neste exemplo, o câmbio foi fixado a uma taxa de R$ 5,00. Dessa forma:

Ou seja, independentemente das flutuações futuras, o cliente sempre pagará o equivalente à taxa fixa de R$ 5,00, garantindo previsibilidade e segurança em suas operações de captação.

Vale ressaltar que esta operação acima é apenas uma demonstração de um instrumento dentro do mercado de derivativos. Além disso, existem inúmeros instrumentos que agentes podem utilizar, para diversos fins. Entre os principais segmentos do mercado de derivativos, destacam-se: mercado de opções, mercado a termo, mercado futuro e swaps. Neste artigo iremos explorar mais a fundo o mercado a termo, contudo, segue uma breve descrição do restante:

Neste segmento, os investidores negociam contratos onde ambas as partes assumem obrigações de compra ou venda com datas específicas de vencimento.

No mercado a termo e mercado futuro, investidores negociam obrigações de compra e venda. Já no mercado de opções, o que ocorre é a negociação do direito de executar uma ação e a obrigação da contraparte de realizá-la.

Assim como no mercado a termo, o swap é um contrato com prazo definido, no qual as partes permanecem vinculadas até o vencimento. No entanto, o diferencial aqui é a troca de indicadores financeiros, sendo uma ferramenta amplamente utilizada por empresas para gerenciar riscos.

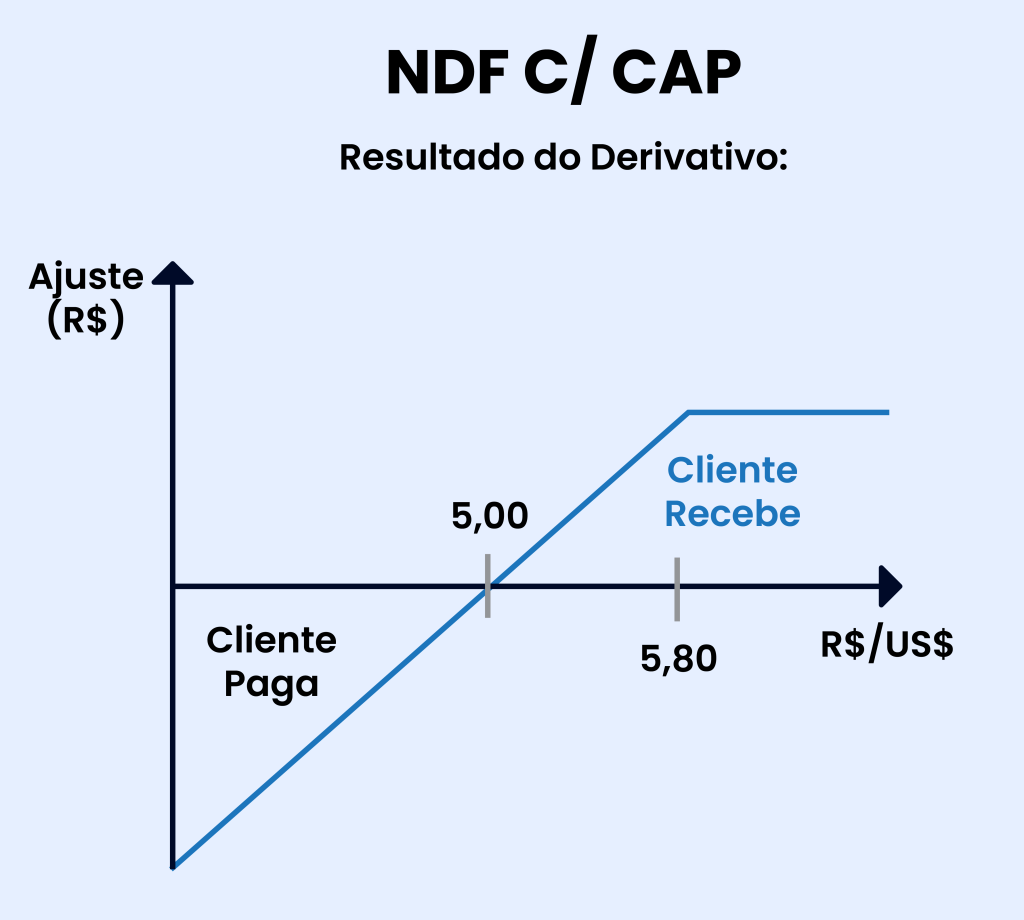

Um exemplo mais sofisticado dentro do mercado de derivativos é o NDF com limitador de ganho, também conhecido como NDF com CAP. Esse instrumento faz parte de uma operação estruturada e oferece um custo-benefício adicional para as empresas, principalmente em cenários de alta volatilidade cambial.

Segue abaixo uma demonstração visual dessa estrutura para facilitar a compreensão.

Neste caso, a operação é estruturalmente semelhante ao NDF tradicional, mas apresenta uma diferença crucial: o ajuste positivo é limitado caso a cotação do câmbio ultrapasse o CAP (neste exemplo, R$ 5,80). Agora, você deve estar se perguntando: por que optar por uma proteção parcial quando é possível escolher uma proteção integral?

A resposta, na verdade, está no custo. Em uma operação de hedge que cobre toda a exposição cambial, o custo é composto pelo diferencial entre as taxas de juros internacionais e nacionais, somado a um spread bancário (ex.: SELIC – SOFR + Spread). Por outro lado, no NDF com CAP, a estrutura inclui um instrumento adicional — uma opção — que reduz significativamente o custo ao limitar o ganho potencial com o CAP.

Dessa forma, a escolha dependerá do apetite da empresa em relação ao risco e retorno. É importante destacar que, para tomar essa decisão, é essencial avaliar qual nível de exposição faz sentido para o negócio, considerando sempre os cenários macroeconômicos e políticos que podem influenciar o câmbio.

Abaixo, apresentamos um resumo comparativo de 3 instrumentos de hedge cambial, destacando suas principais características:

O mercado de derivativos é um universo vasto, repleto de instrumentos que podem proteger as empresas contra a volatilidade nos preços dos ativos. No entanto, é fundamental que as empresas compreendam a dinâmica desse mercado para tomar decisões estratégicas mais assertivas. Além disso, sempre que necessário, contar com o suporte de especialistas pode fazer toda a diferença para implementar soluções eficazes e seguras, garantindo maior proteção e previsibilidade para os negócios.

Conheça a Legatus Growth Finance. Somos parte da Legatus e especialistas em redução de custos financeiros. Com nossa expertise, podemos reduzir os custos da sua empresa com hedge cambial em até 70%, oferecendo proteção eficaz contra a variação cambial.

Quer saber mais sobre como reduzir os custos da sua empresa com hedge cambial? Clique no link e fale conosco.

Aproveite a oportunidade para ler mais artigos sobre Mercado Financeiro.